I redditi d’impresa in base all’articolo 55 del TUIR (Testo Unico Imposte sui Redditi) sono quelli che derivano dall‘esercizio di attività commerciali. Per esercizio di imprese commerciali si intende l’esercizio per professione abituale, ancorché non esclusiva delle attività indicate nell’articolo 2195 del codice civile:

-

le attività industriali dirette alla produzione di beni o di servizi;

-

l’attività intermediaria nella circolazione dei beni;

-

l’attività di trasporto per terra, per acqua o per aria;

-

l’attività bancaria o assicurativa;

-

le altre attività ausiliarie delle precedenti;

Il reddito d’impresa viene calcolato in modo differente, a seconda del regime contabile adottato.

La scelta del regime contabile dipende dal fatturato dell’impresa, dalla forma giuridica dell’impresa, e a volte, può essere una scelta fatta dell’imprenditore.

I soggetti (imprese individuali) che decidono di intraprendere un’attività d’impresa, oppure se già attivi, con un fatturato annuo inferiore a 65.000, possono scegliere di adottare il regime forfettario.

Questi soggetti non sono obbligati a redigere un bilancio, e a determinare il reddito come differenza tra ricavi e costi, per questi il reddito viene calcolato applicando un coefficiente di redditività sul fatturato annuo, ovvero, il reddito viene calcolato come percentuale fissa sul totale dei ricavi e compensi annui, al netto dei contributi previdenziali.

Il coefficiente di redditività varia a seconda dell’attività esercitata: per le attività di commercio all’ingrosso e al dettaglio, ad esempio, la percentuale di redditività è del 40%.

Quindi l’imponibile fiscale, ovvero il reddito sul quale calcolare l’imposta sostitutiva del 5% o del 15%, è il 40% dei ricavi annui.

I soggetti (imprese individuali e società di persone) con un fatturato annuo inferiore a 400.000 euro, se esercenti attività di prestazione di servizi, oppure inferiore a 700.000 euro, se esercenti altre attività, possono scegliere di adottare la contabilità semplificata.

Per le imprese in contabilità semplificata (ora per cassa), il reddito viene calcolato tra i ricavi effettivamente incassati e i costi effettivamente sostenuti, debitamente documentati e inerenti all’attività esercitata.

Invece, i soggetti (imprese individuali e società di persone) che superano i limiti di ricavi di 400.000 euro, e 700,000 euro annui, di cui sopra, e le società di capitali, sono obbligati ad adottare la contabilità ordinaria.

Le imprese in contabilità ordinaria sono obbligate a redigere annualmente il bilancio di esercizio, così come previsto dal codice civile.

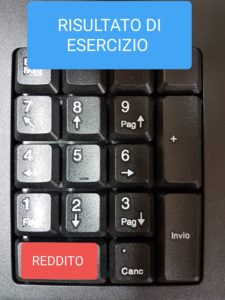

Il bilancio rappresenta la situazione patrimoniale ed economica dell’impresa alla data di redazione del bilancio stesso, nonché il risultato di esercizio rappresentato dall’utile o dalla perdita.

Essendo che, le norme civilistiche e contabili divergono dalle norme fiscali sul trattamento specifico dei componenti positivi e negativi del reddito.

Partendo dal risultato di esercizio si procede alla redazione della dichiarazione dei redditi, effettuando delle variazioni in aumento o in diminuzione, in considerazione di costi e ricavi fiscalmente rilevanti, parzialmente o totalmente indeducibili, fino ad arrivare alla determinazione dell’importo, cioè, il reddito da assoggettare a tassazione.

Quindi, la corretta determinazione del reddito imponibile, da assoggettare a tassazione, deriva dal risultato di esercizio, apportando le variazioni in aumento o in diminuzione, dettate dalle norme fiscali contenute nel TUIR (Testo Unico delle Imposte sui Redditi).

In sintesi:

ricavi contabilizzati – costi di contabilizzati

=

Risultato d’esercizio

+

variazioni in aumento

–

variazioni in diminuzione

=

Imponibile fiscale

Sono variazioni in aumento del reddito i costi sostenuti dall’impresa che non sono riconosciuti dal fisco per la determinazione del reddito imponibile (costi parzialmente deducibili o costi indeducibili).

Sono, invece, variazioni in diminuzione del reddito, ricavi conseguiti dall’impresa, ma fiscalmente non rilevanti (ricavi non imponibili), oppure costi non dedotti in precedenti esercizi.

Le spese di manutenzione, riparazione, ammodernamento e trasformazione, possono costituire un esempio di variazione in aumento, infatti, ai sensi dell‘articolo 102, comma 6 del TUIR, le spese di manutenzione, riparazione, ammodernamento e trasformazione, che dal bilancio di esercizio non risultino imputate ad incremento del costo dei beni ai quali si riferiscono, sono deducibili nel limite del 5% del costo complessivo di tutti i beni ammortizzabili, quale risulta all’inizio dell’esercizio dal registro dei beni ammortizzabili. Quindi, la parte eccedente il 5% va ad aumentare il reddito imponibile in dichiarazione.

Comunque, le stesse spese di manutenzione e riparazione, eccedenti il limite del 5%, costituiscono un esempio, di variazione in diminuzione per la determinazione del reddito imponibile, in quanto tali eccedenze, sono deducibili in quote costanti nei cinque esercizi successivi.

A differenza delle imprese in contabilità semplificata per cassa, per le imprese in contabilità ordinaria vige il principio di competenza:

Quindi, in base a quanto stabilito dall’articolo 109, comma 2 del TUIR, i corrispettivi si considerano conseguiti e le spese di acquisizione si considerano sostenute, generalmente, per le cessioni di beni mobili, alla data di consegna o spedizione, per i beni immobili, alla data di stipula dell’atto, per le prestazioni di servizi, alla data in cui sono ultimate, o alla data di maturazione del corrispettivo.